Zła historia kredytowa – na przykład regularne spóźnianie się ze spłatą zobowiązań gotówkowych – może być powodem, dla którego nie otrzymacie kolejnego kredytu, w tym także tego na mieszkanie. Na szczęście tę historię da się łatwo sprawdzić i bez większych problemów zmienić. Jak to zrobić?

Czasami to zła historia kredytowa jest elementem, który blokuje finansowanie mieszkania. Wtedy padają pytania, czy tę historię da się zmienić? I w jaki sposób zrobić to skutecznie? Odpowiadając na pierwsze z nich – da się, a nawet należy. Banki bardzo skrupulatnie sprawdzają potencjalnych klientów składających wnioski o kredyt. Co ciekawe, ten sam bank, który zaproponuje Wam kredyt gotówkowy, może nie chcieć pożyczyć Wam pieniędzy na mieszkanie. Właśnie dlatego nie warto się sugerować ewentualną ofertą – ona o niczym nie przesądza.

Zła historia kredytowa a BIK

Własną historię kredytową można sprawdzić w BIK-u – Biurze Informacji Kredytowej. Każdy ma prawo zamówić tam bezpłatny raport o swojej osobie. W ten sposób łatwo zweryfikujecie, czy jakiekolwiek zobowiązania wydają się potencjalnie problematyczne.

Pamiętajcie, że banki również korzystają z BIK-u i po otrzymaniu wniosku zajrzą do Waszej historii w tej samej bazie.

Opóźnienia w płatnościach

Jeśli w uzyskanym raporcie widoczne będą opóźnienia w przeszłych zobowiązaniach, trzeba pomyśleć, na ile są one poważne. Drobne jednorazowe spóźnienia (do 30 dni) przy niewielkich kwotach rat (wynoszących kilkaset złotych) prawdopodobnie nie staną się przeszkodą w uzyskaniu pieniędzy na mieszkanie. Przeszkodą mogą być za to częste sytuacje tego typu. Wówczas nawet płatności kilka dni po terminie skutecznie zablokują pozytywną decyzję kredytową. Dla banku jesteście wtedy niesolidnymi klientami, którzy mogą mieć problemy ze spłatą zobowiązania. Oczywiście każdy przypadek jest inny i rozpatruje się go indywidualnie także w zależności od przyjętej polityki.

O tym, z jakich jeszcze powodów banki mogą odmówić udzielenia zobowiązania, przeczytacie TUTAJ.

Różne podejście

Warto pamiętać o tym, że wiele banków korzysta z systemów komputerowych, które automatycznie klasyfikują klientów, zaciągając raport z BIK-u. Co za tym idzie, jedna osoba składająca wnioski do trzech banków może zostać potraktowana na trzy sposoby. Na przykład:

- pierwszy bank od razu odmówi i od tej decyzji nie będzie odwołania,

- drugi poprosi o wyjaśnienia dotyczące powodów opóźnień i od tego uwarunkuje udzielenie zobowiązania,

- trzeci zaoferuje go od razu bez dodatkowych pytań.

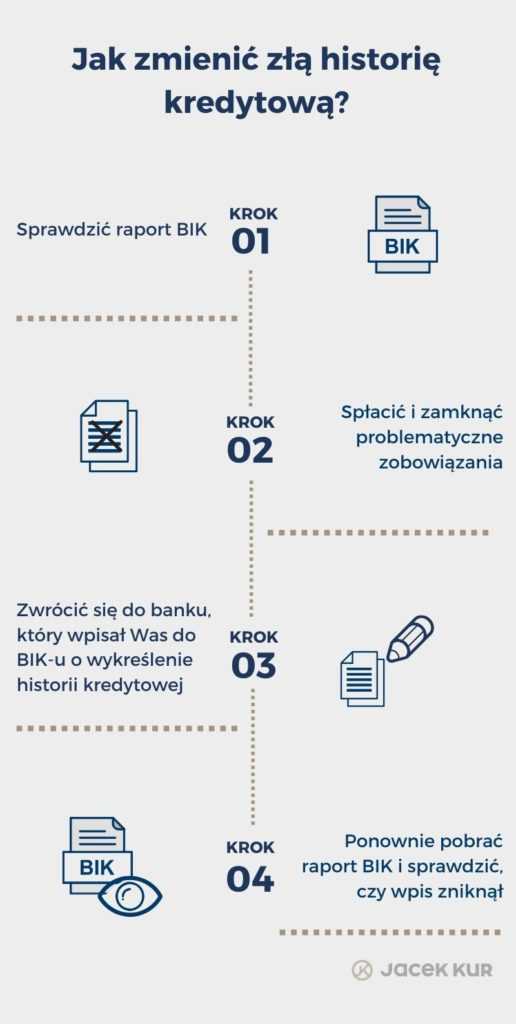

Co zrobić, aby zmienić historię kredytową?

Uwaga: w ostatnich latach wprowadzono zmiany zasad dotyczących przechowywania i przetwarzania danych osobowych, także tych zawartych w historii kredytowej. Banki, aby uniknąć sporów dotyczących właśnie danych osobowych, chętniej godzą się na wykreślenie wpisów w BIK-u. Warunkiem jest jednak oczywiście całkowita spłata zobowiązania.