Wydawać by się mogło, że podwyżka wynagrodzenia zawsze zwiększy Waszą zdolność kredytową. W praktyce sprawa nie będzie taka oczywista. Wszystko zależy od tego, w jakiej firmie pracujecie i kiedy otrzymaliście pierwszą wyższą pensję. Jedno jest pewne – nie należy sztucznie zawyżać swoich dochodów, bo wówczas można nawet stracić zadatek, jeśli taki został już wpłacony.

Kredyt a podwyżka – jak to wygląda w praktyce? Większość z Was ma świadomość, że na zdolność kredytową wpływa między innymi wysokość dochodów, dlatego często pytacie, czy podwyżka wynagrodzenia może ułatwić uzyskanie kredytu. Tu sprawa nie jest oczywista, wszystko zależy od indywidualnej sytuacji.

Jeśli chcecie wiedzieć, co jeszcze zmienia zdolność kredytową, przeczytajcie TEN artykuł.

Podwyżka a miejsce pracy

Podwyżka a miejsce pracy

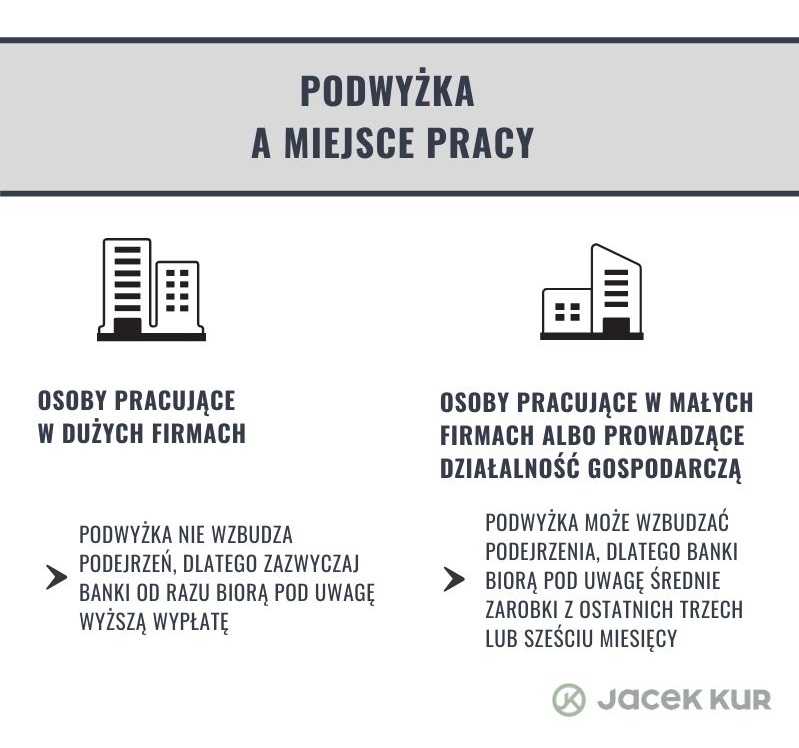

W najlepszej sytuacji będą ci, którzy pracują w dużych firmach albo korporacjach. Takie osoby mogą liczyć na to, że banki uwzględnią podwyżkę już po wpłynięciu na konto pierwszej wyższej pensji – nie będą zatem brały pod uwagę średniej z ostatnich trzech lub sześciu miesięcy, tylko skupią się na tym większym wynagrodzeniu.

Podkreślam – warunkiem jest jednak zatrudnienie w znanym przedsiębiorstwie, bo tego typu firmy nie podnoszą wypłat wyłącznie po to, aby zwiększyć czyjąś zdolność kredytową. Podwyżka ta będzie dla banku w pełni legalna. Oczywiście nie każdy bank postąpi w ten sposób, czasami bez względu na miejsce pracy trzeba czekać, aby uwzględniono wyższą pensję.

A jak to wygląda w mniejszych przedsiębiorstwach? Z reguły należy wstrzymać się trzy miesiące lub pół roku – długość tego okresu zależy od wewnętrznych procedur obowiązujących w danym banku. Jeśli będziecie wnioskować o pieniądze wcześniej, bank uwzględni np. jedno podwyższone i dwa niższe wynagrodzenia. Czasami pomoże nawet to, ale przeważnie lepiej poczekać ze złożeniem dokumentów.

Sytuacje potencjalnie podejrzane dla banków

Ze względu na to, że zdarzają się klienci, którzy próbują uzyskać podwyżkę tylko, aby zwiększyć swoją zdolność kredytową, banki z podejrzliwością patrzą na niektóre sytuacje. Co ważne, jeżeli cokolwiek wyda się bankowi nietypowe, zwróci się do ZUS-u o zaświadczenie pokazujące podstawę naliczania składek. W ten sposób przekona się, w jakim tempie rosło Wasze wynagrodzenie w ciągu ostatnich 12 miesięcy. Ewentualne intensywne wzrosty pensji mogą spowodować, że bank w ogóle nie weźmie tego dochodu pod uwagę.

Podobnie dzieje się, gdy prowadzicie działalność gospodarczą – wysokie wynagrodzenie będzie wówczas podejrzane. Równie dokładnie banki przyglądają się osobom, które są zatrudnione w firmie prowadzonej przez osobę z bliższej lub dalszej rodziny, np. o tym samym nazwisku. Wtedy weryfikuje się, czy zatrudnienie nie jest fikcyjne, co się niestety czasami zdarza.

Kredyt a podwyżka – ryzyko?

Jeśli całą strategię wnioskowania o kredyt mieszkaniowy opieracie wyłącznie na uzyskanej podwyżce, dużo ryzykujecie. Gdyby bank nie uznał Waszego większego dochodu, możecie nawet stracić wpłacony wcześniej zadatek. Właśnie dlatego zawsze informuję o takiej ewentualności swoich klientów, aby świadomie zdecydowali, jak chcą postąpić. W ten sposób unikamy przykrych niespodzianek.

Podwyżka a miejsce pracy

Podwyżka a miejsce pracy