Coraz więcej klientów pyta, które oprocentowanie będzie lepsze – stałe czy zmienne? Odpowiedź może Was zaskoczyć. W Polsce od zawsze mieliśmy w praktyce tylko oprocentowanie zmienne, czyli oparte o stawkę WIBOR3M lub WIBOR6M i o marżę, czyli zarobek banku. Jednak w ostatnich latach coraz popularniejsze staje się oprocentowanie stałe. Czy jest ono korzystniejsze dla kredytobiorców?

Oprocentowanie zmienne

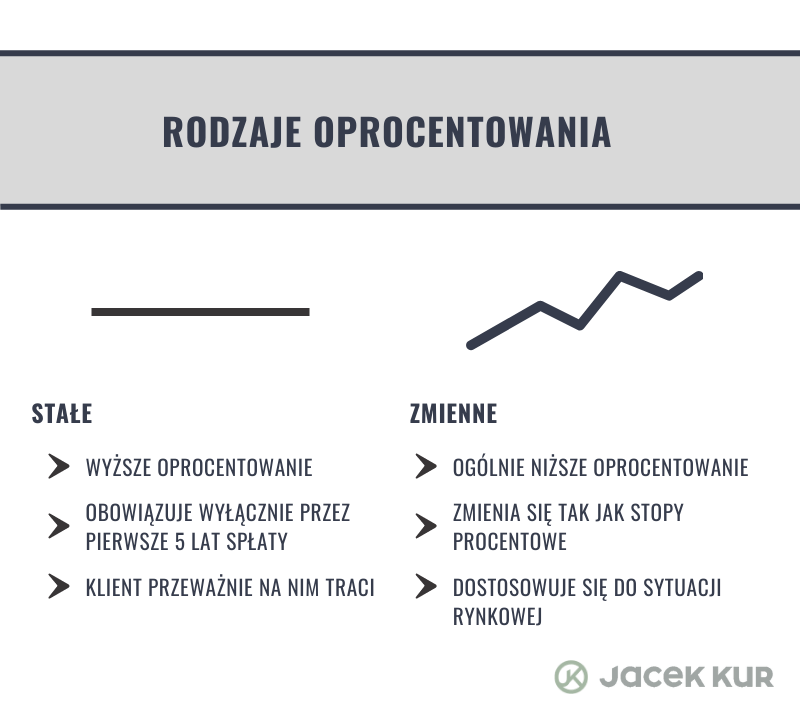

Jak działa oprocentowanie zmienne? Zmienia się w czasie tak, jak zmieniają się stopy procentowe. Na przestrzeni lat obserwowaliśmy wahania pełnego oprocentowania zmiennego od 2 do 6%. Mówimy tu o poziomie w momencie zaciągania kredytu. Co jest plusem oprocentowania zmiennego? To, że dostosowuje się ono do sytuacji rynkowej, w tym do sytuacji na rynku pracy.

Można zatem przyjąć założenie – jeśli podczas spłaty kredytu wzrasta oprocentowanie, to znaczy, że rosną ceny, ale również powinny rosnąć pensje. Z zasady oprocentowanie zmienne nie jest zatem zagrożeniem dla budżetu domowego. Jeśli rata będzie wyższa np. o 100 zł, to wynagrodzenie powinno być wyższe o 500 zł. To oczywiście przykład, ale obrazujący, że moim zdaniem wzrost stóp procentowych nie stanowi zagrożenia dla osób, które mają pracę i stałe zarobki.

Dodam, że nie ma znaczenia, czy oprocentowanie zmienne oparte jest na stawce WIBOR3M, czy WIBOR6M. W dłuższej perspektywie wychodzi na to samo.

O tym, co składa się na oprocentowanie kredytu, pisałem tutaj: https://jacekkur.pl/sklada-sie-oprocentowanie-kredytu-hipotecznego/

Oprocentowanie stałe

W ostatnim czasie modne staje się oprocentowanie stałe, bo kusząca jest zasada jego działania. Spłacamy stałą ratę bez względu na to, co wydarzy się na rynku – rata nie zmieni się ani o grosz. Ale ma to również negatywną stronę. Bank dowolnie kształtuje wysokość takiego oprocentowania. Oczywiście chodzi o moment zaciągania kredytu, ponieważ po podpisaniu umowy bank nie może już wprowadzić żadnych zmian. Przez to banki ustalają stopę procentową na takim poziomie, aby to nie ryzykować straty. W związku z tym, stała stopa procentowa jest znacząco wyższa od zmiennej – od samego początku klient dopłaca, a bank zarabia.

Byłoby to nawet dobre rozwiązanie, gdyby stałe oprocentowanie funkcjonowało przez cały okres kredytowania. Wtedy momenty, kiedy klient traci, mieszałyby się z tymi, kiedy zyskuje a bank traci. Dzięki temu ryzyko rozkładałoby się w miarę równomiernie. Niestety w Polsce banki dają stałe oprocentowanie na pierwsze pięć lat. Tylko pięć lat (!). To brzmi dość absurdalnie – bank, mając armię analityków, jest w stanie bardzo dobrze prognozować wydarzenia gospodarcze tylko na tak krótki okres. Wobec tego przy oprocentowaniu stałym klient od początku płaci wyższą ratę, a ma tylko pięć lat, żeby jednak nie zakończyć tego ze stratą dla siebie. Przecież nie o to chodzi.

Żeby oprocentowanie stałe było co najmniej tak dobre jak zmienne, klient nie może ponieść większych kosztów niż przy zmiennym. Tymczasem zaczyna od dużo wyższych rat i nie wie, czy przez pierwsze pięć lat będzie w stanie to odrobić, żeby chociaż nie być na stracie. W rzeczywistości szansa na to jest znikoma. Stopy procentowe powinny w okresie pierwszych pięciu lat wzrosnąć na tyle, żeby oprocentowanie zmienne było wyższe od stałego. Pamiętajmy, że nawet gdyby taka sytuacja nastąpiła np. w czwartym roku, to i tak nie zdążymy odrobić pieniędzy straconych przez pierwsze trzy lub cztery lata.

Dlaczego w ogóle banki proponują takie oprocentowanie? Odpowiedź jest prosta – muszą, bo tak stanowi prawo. A skoro muszą, ustalają taką stopę procentową, która będzie dla nich opłacalna. Na pewno jest to bardzo oddalone od jakiejkolwiek równowagi, jeśli chodzi o kwestię ryzyka. Tutaj ryzyko w całości ponosi klient, a szansa na to, że nie straci, jest moim zdaniem minimalna.

Które jest korzystniejsze?

Oprocentowanie stałe ma sens wtedy, gdy obejmuje cały okres kredytowania lub co najmniej jego większość. Przykład? 20- lub 25-letni okres kredytowania z oprocentowaniem stałym powoduje, że obie strony, czyli klienci i bank ponoszą podobne ryzyko. Na razie takich produktów nie ma, więc jeśli ktoś zastanawia się, który typ oprocentowania wybrać, to zdecydowanie polecam zmienne. Z dwóch prostych powodów: oprocentowanie stałe jest dużo wyższe niż zmienne, a okres jego obowiązywania to tylko pięć lat – zbyt krótko, żeby wchodzić w taki kredyt.