Tytułowe pytanie to taka zagadka – większość osób, które chcą się starać o kredyt, ma pojęcie, jakie podstawowe kryteria powinny spełniać. Jeśli jednak nie jesteście pewni, jak to wygląda, ten artykuł rozwieje Wasze wątpliwości. Tekst powstał po to, aby usystematyzować wiedzę i zebrać wszystko w jednym miejscu.

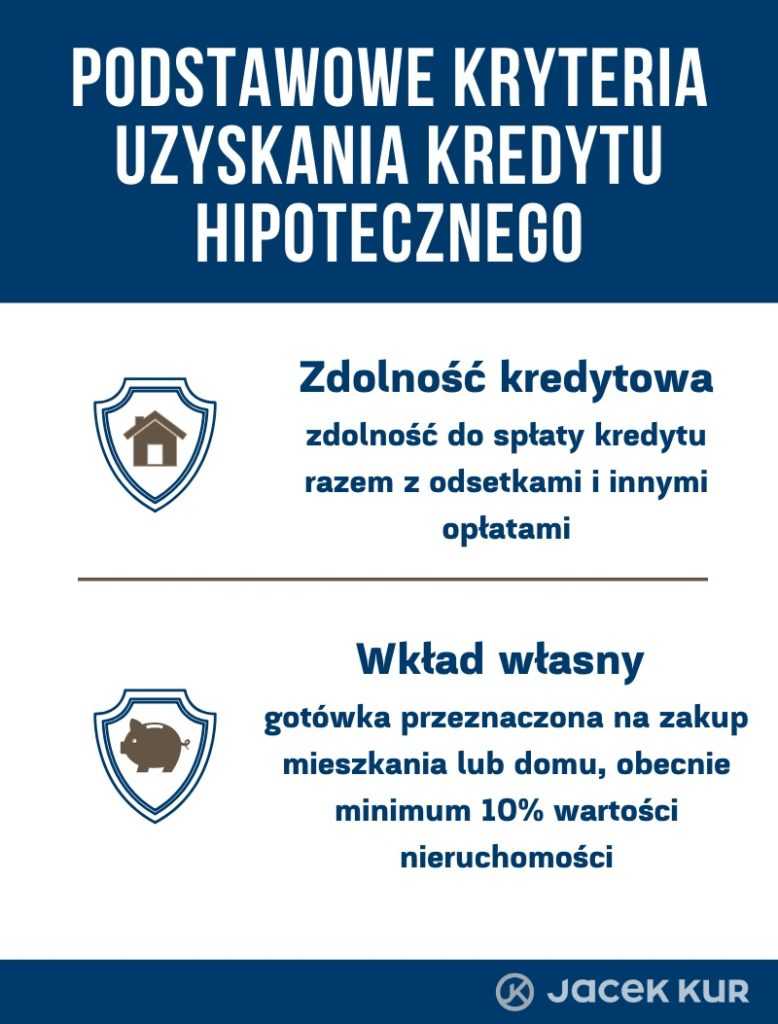

Jeśli chcecie wziąć kredyt, musicie spełniać podstawowe kryteria stawiane zarówno przez prawo, jak i przez banki. Wśród nich najważniejsze są dwa – zdolność kredytowa i wkład własny. I o tych dwóch będzie właśnie dzisiaj.

Pierwsze podstawowe kryterium

Jeśli jesteś singlem bez dzieci i bez innych zobowiązań, w większości banków Twoja zdolność kredytowa będzie podobna. Jeżeli jednak macie dzieci, a do tego spłacacie raty w innych bankach, sytuacja staje się nieco bardziej skomplikowana. W efekcie możecie otrzymać istotnie różniące się propozycje.

Oczywiście zdolność kredytowa wymaga sprawdzenia jeszcze przed podpisaniem umowy ze sprzedającym nieruchomość – jeśli tego nie zrobicie, istnieje ryzyko, że stracicie pieniądze.

Pamiętajcie – zdolność kredytowa to nie tylko wysokość dochodów, lecz także ich regularność i stabilność. Dla banku liczy się, czy pracujecie w malutkiej, czy w wielkiej firmie, czy w ostatnim czasie dostaliście sporą podwyżkę itp. To wszystko ma wpływ na wyliczenie zdolności kredytowej.

Zdolność kredytowa a obszar uznaniowy

Trzeba jednak pamiętać, że obszar wyliczenia tej zdolności jest często uznaniowy. Co to znaczy? Analityk podejmujący decyzję kieruje się swoją intuicją i odczuciami, a nie wyłącznie wysokością dochodów. Tak zwany obszar uznaniowy sprawia, że otrzymanie pieniędzy na mieszkanie staje się loterią. Na szczęście obszar ten stosuje się wyłącznie wtedy, gdy dochód potencjalnego klienta budzi wątpliwości.

Kiedy się tak dzieje? Np. w przypadku dużej podwyżki w ciągu ostatnich trzech miesięcy, gdy pracujecie w małej firmie, ale macie duże zarobki albo kiedy za kilka miesięcy kończy się Wam umowa o pracę. Oczywiście istnieją sposoby zmniejszania ryzyka nieotrzymania pieniędzy, ale to wymaga indywidualnej analizy sytuacji.

O tym, co wpływa na zdolność kredytową, pisałem szerzej tutaj: https://jacekkur.pl/zdolnosc-kredytowa-nia-wplyw/

Wkład własny w kredycie hipotecznym

Drugim podstawowym kryterium jest wkład własny. Wynosi on minimum 10% wartości nieruchomości, którą chcecie kupić. W większości przypadków wartość nieruchomości równa się cenie zakupu.

Przykład: jeśli kupujecie mieszkanie za 500 000 zł, to Wasz wkład własny musi wynosić minimum 50 000 zł. Gdy nabywacie nieruchomość od dewelopera i chcecie dodatkowo wziąć pieniądze na wykończenie, powinniście mieć 10% wkładu własnego liczonego od sumy 10% wartości nieruchomości i kosztów remontu. Czyli, mówiąc wprost – cena zakupu 500 000 zł + 100 000 zł na wykończenie = 600 000 zł. Wówczas wkład własny to 10% od tej kwoty – 60 000 zł.

Jeżeli macie taką możliwość, najlepiej dać 20% wkładu własnego. Wtedy możecie wybierać spośród większej liczby ofert i otrzymujecie nieco lepszą ofertę niż w przypadku 10%. Pamiętajcie jednak, że różnica w cenie nie jest na tyle duża, żeby warto było się zapożyczać albo czekać do momentu uzbierania wspomnianych 20%.

Jeszcze inaczej wygląda to w sytuacji, gdy dysponujecie 15% wkładu własnego. Bank potraktuje Was wówczas tak, jakbyście mieli 10%. To znaczy otrzymacie identyczną propozycję jak ktoś z 10%. Jedyny plus jest taki, że zapłacicie mniej odsetek, ale oprocentowanie będzie dokładnie jak dla osób z 10% wkładem własnym. Wtedy lepiej się zastanowić, czy nie lepiej albo odłożyć te dodatkowe pieniądze, albo przeznaczyć je na wykończenie – decyzja należy do Was.

Więcej o wkładzie własnym znajdziecie tutaj: https://jacekkur.pl/wklad-wlasny-w-kredycie-hipotecznym/